如果不算持股比例变化达5%所需披露的简式权益变动报告书,或许宝能将**一次出现在万科投资者视野里了。

压轴的故事并不显眼,隐藏在万科的一份解除质押公告里。据万科12月17日晚间公告显示,宝能系旗下钜盛华与前海人寿于公告日期合计持股比例为5.38%,共607,645,705股。

该公告指出,钜盛华将其持有并质押给万联证券的万科41,652,275股股份办理解除质押,占万科总股本的0.37%。解押完成后,钜盛华累计质押股份数量降至491,980,251,占万科总股本4.35%。

按照宝能在过去这段时间里的惯例,解押即意味着减持,即钜盛华至少将减持0.37%的股份。而只要前海人寿将手中从未质押的股权减持超0.01%,宝能的持股比例将降至5%以下。

换而言之,万宝之争历时4年多,终将落下帷幕。一直被质疑是“野蛮人”,活跃在万科公告里的宝能,终究还是要迎来那句——“别了,万科!”

你好,万科

这或许是21世纪以来资本市场上*惊心动魄的商业故事之一,潮汕商人姚振华撬动**险、浙商银行资金等,向当时销售规模**的中国房地产企业发起进攻,涉及面之广,市场为之触动,万科创始人王石此后亦为之离场。

故事的开始,发生在2015年7月11日,那也是一封简式权益变动报告书。从当年1月至7月,前海人寿在深交所不断买入卖出,于7月10日,持有万科股份达到552,727,926股,占当时万科总股本的5%。

随后的十个交易日,宝能再次分别通过前海人寿以及钜盛华买入万科102,945,738股和449,615,060股,分别占当时万科总股本的0.93%及4.07%。

前后两次交易,让宝能合计持股达到了10%,其中,前海人寿持股5.93%,钜盛华持股4.07%,一举成为万科的第三大股东。

彼时的万科虽有防范,却并没有意识到,这只是一场多方混战的开始。当时,万科总裁郁亮在业绩会上将宝能举牌称为对万科的肯定,并一再表示“欢迎所有的投资者来买万科的股票”。

据王石当年12月份在北京万科内部谈话时的表态,在宝能增持至10%的这一刻,他与姚正华在冯仑的办公室交谈了4个小时,姚振华承诺,成为大股东之后,王石还是旗手。只是王石并不欢迎宝能,只因宝能信用不足、能力不够、短债长投、风险巨大,以及华润作为大股东角色有重要作用。

但暴风雨来得总是非常猛烈。当年8月,宝能系便再次通过前海人寿以及钜盛华买入万科0.73%及0.08%,并通过一系列资管计划持有467,138,612股万科股份,占比4.23%。至此,所持万科股份增加至15.04%,并一举超过华润成为万科**大股东。

随后,华润耗资4.97亿元,分别于当年8月31日和9月1日两次增持,重夺万科大股东之位,持股比例升至15.29%。

只是,这个位置坐没多久,就再次被宝能反超,于11月27日,钜盛华买入万科,宝能系再次成为万科**大股东。并于随后的12月4日,再次举牌万科,持股比例增至20.008%。

此举一举敲定了宝能**大股东的位置。虽然此后安邦两次入股万科合计持有7.01%股权,但其究竟是与宝能一样为险资入侵还是万科华润拉来的盟友,至今都尚无定论。

股权上反超无望,战场只能转向台前。为了阻止姚振华,万科先是于12月18日宣布临时停牌,原因采用了正在筹划股份发行,用于重大资产重组以及收购资产。这一动作与当年“君万之争”如出一辙,通过停牌赢取时间,狙击宝能。

隔年3月,万科迎来了**个转折点,其拟以新发行股份方式收购深圳地铁资产。这一动作完成,深铁将成为万科的**大股东。但万科没料到的是,股权被大幅稀释的华润,一改原本支持的态度,倒向宝能,与后者一样,均对该重组预案表达强烈反对。

至此,万科控制权的争夺到了拼刺刀的阶段,引入黑石、举报资管计划、工会委员会**等等各种狙击手段不一而足。

故事的**,华润决定退出这场争夺,将股权转给深铁。同时,在股权之争期间,拿下万科14.07%股权的恒大,将手中的股份转让给深铁。让深铁*终持有万科29.38%股权,成为万科**大股东。

这是2017年的夏天,此时的宝能,通过前海人寿、钜盛华以及9个资管计划,持股比例已达25.4%,是万科的第二大股东,只是在多方的压力下,姚振华也萌生了退意。

别了,万科

持股比例的**点定格在了25.4%,2018年的夏天,宝能正式宣布将通过大宗交易或协议转让方式,清算处置9个资管计划所持股份。

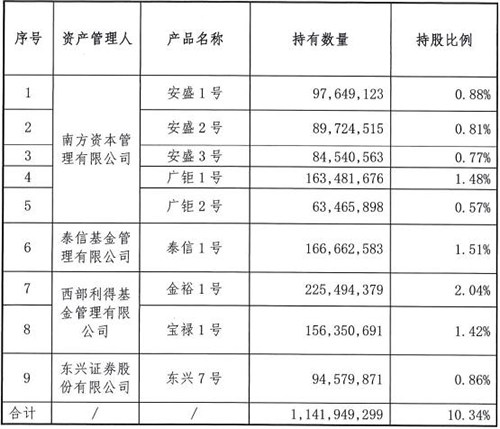

宣布该计划后,宝能耗时半年,陆续通过大宗交易将相关资管计划出清,其中包括南方资本管理的安盛1号、2号、3号,广锯1号、2号;泰信基金管理1的泰信1号;西部利得基金管理的金裕1号、宝禄1号;东兴证券管理的东兴7号。

2018年9月19日,宝能通过大宗交易将**一笔资管计划宝禄1号清空。至此,合共持股10.34%的资管计划全部清空。

据观点地产新媒体此前统计,上述资管计划成交价格区间20.64元/股至29.92元/股,成交总价约278.84亿元。平均持股成本为18.89元/股,即成本价为215.71亿元。即若不计算资管计划的融资成本,以及万科股份分红等因素,宝能在这方面赚了63.13亿元。

在清空资管计划期间,前海人寿还减持合共42,139,882股,减持价格在22元/股至27.11元/股。简单计算,套现9.57亿元至10.34亿元。

大撤退发生在万科增发股份之后。今年4月8日,万科完成向不少于六名承配人成功配发及发行总数为2.63亿股的新H股,受此影响,万科已发行股份总数由110.39亿股增加至113.02亿股,钜盛华、前海人寿持股数不变,持股比例由14.67%被动稀释至14.33%,被动减持比例为0.34%。

此后至11月22日,钜盛华、前海人寿通过集中竞价交易方式,合计减持万科A股股票489,593,777股,合计占万科总股本的4.33%。

减持主要集中在下半年,从2019年6月至2019年11月期间,钜盛华、前海人寿通过集中竞价方式减持482,741,148股,减持比例达4.27%,减持价格区间位于26元/股至31.44元/股。简单计算,今年下半年宝能减持成交金额达128.51亿元至134.3亿元。

在此之后,宝能更是迈上了减持的快车道。据万科12月的三封股东解除股份质押公告显示,截至12月17日,宝能系旗下钜盛华与前海人寿合计持股比例为5.38%,共607,645,705股。

其中在12月5日至12月13日短短6个交易日期间,宝能股权由8.87%降至6.17%,合计减持万科2.7%股份,平均每日减持0.45%。随后至12月17日2个交易日,减持0.79%,平均每日减持0.395%。按照这样的减持速度,宝能大概率会在今年年底前后完成对万科的清仓。

按照万科20日均价28.21元/股计算,宝能此次减持合计套现约147.2亿元。总得来看,截至目前,宝能套现约564亿元。

此外,按照深铁入主后,万科的三次分红计算,宝能在2016年至2018年三年间,分别获得分红25.62亿元、29.19亿元以及17.33亿元,累计分红收益达72.14亿元。

资本的步伐不会停滞,很快宝能将要告别万科,而它或许已经有了新的目标。

(免责声明:本文为转载,对于本文内容我们致力于保护原作者版权,转载仅为更好地传播信息,别无他用。如涉及侵权,请尽快与我们联系删除,谢谢)