11月,房地产市场整体保持平稳,2019年1-11月,房企销售额稳步增长,销售额破千亿企业增至27家。

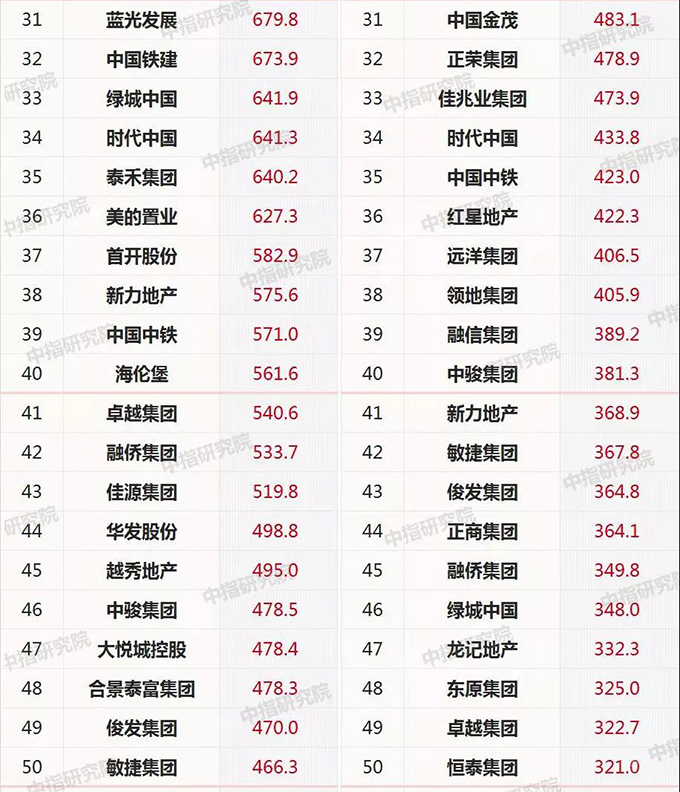

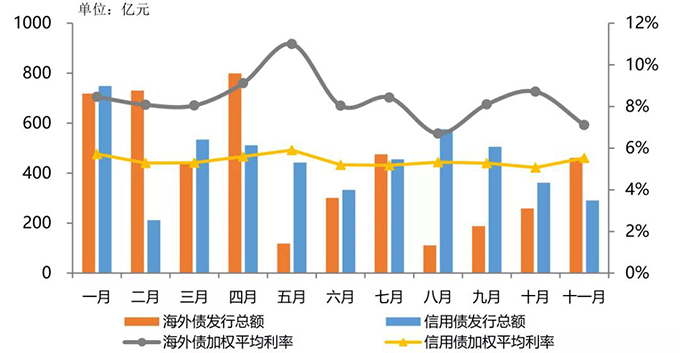

图:2019年1-11月房企各阵营的数量、销售额及销售面积均值情况

2019年1-11月,TOP100房企销售额均值达1036.1亿元,销售面积均值为755.8万平方米,同比增长率均值分别为21.8%和21.9%。

其中,房企销售额超过千亿的企业达27家,均值为2481.6亿元。碧桂园、恒大、万科等11家企业销售额超2000亿,其中7家企业超三千亿。招商、阳光城等16家房企销售额超1000亿位列第二阵营。500-1000亿、100-500亿的企业分别为32家、41家,销售额均值分别为743.5亿元、312.6亿元。

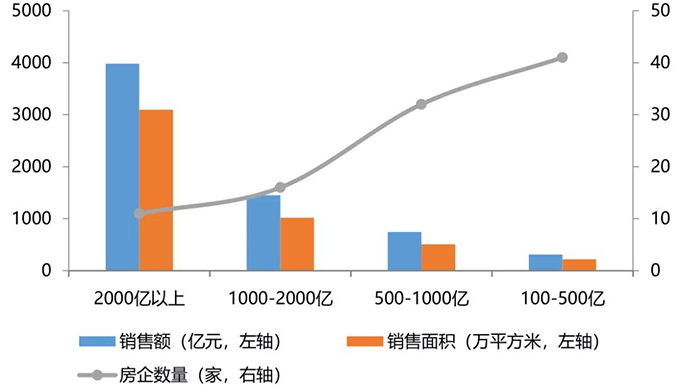

图:2019年1-11月房企各阵营销售额、销售面积及增长率均值情况

从各阵营销售及增长率来看,2019年1-11月,前10房企销售额均值为4157.2亿元,销售额增长率均值为18.0%,11-30企业销售额均值为1419.6亿元,增长率均值为22.4%,31-50企业、51-100企业的销售额均值分别为786.6亿元和358.3亿元,增长率均值分别为30.3%和18.8%。

其中,31-50企业为销售额增长率均值**的阵营,11-30企业次之。11月单月来看,房企销售额TOP100的环比增长率均值为6.2%,其中前10企业环比下降,下降均值为-12.0%,其他各阵营销售额环比增长率均值分别为14.6%、6.2%和6.6%。

2019年以来,融资政策保持收紧态势,保障多元化融资体系畅通成为房企未来发展的关键。1-11月,房企信用债、信托融资规模总体与上年同期持平,海外债融资规模明显增长。

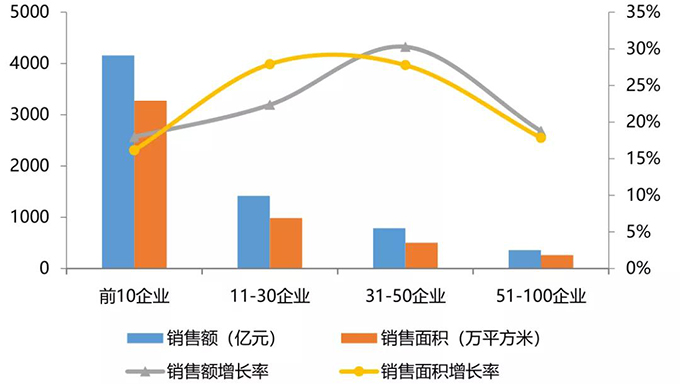

图:2019年1-11月房地产行业海外债、信用债融资情况

随着有息负债集中到期高峰的到来,房企积极探索多元化融资渠道,缓解债务压力。分渠道来看:

1、信用债累积融资规模较上年保持平稳。2019年1-11月,房企通过国内信用债融资4971.4亿元,剔除短期融资券规模影响,信用债融资规模与上年同期基本持平。

其中公司债发行规模3107.9亿元,同比增长30.3%,中期票据发行规模明显萎缩,发行规模为718.2亿元,同比下降50.2%,定向工具发行规模为467.6亿元,同比增长7.7%,11月,信用债融资规模为291.0亿元,环比下降19.5%,剔除短期融资券后同比下降41.3%;

2、海外债融资规模明显增长。2019年1-11月发行规模为4603.4亿元,同比增长33.6%;11月,海外债发行规模为461.5亿元,同比增长47.3%;

3、信托渠道继续小幅收窄。据用益信托网统计,2019年1-11月,投向房地产领域的信托金额为8744.3亿元,同比增长4.9%,自2019年7月起至今,信托融资规模逐月下降,11月降幅有所收窄,11月信托融资为556.6亿元,环比下降6.6%,同比下降22.8%。

从融资成本来看,国内信用债、海外债券及信托融资成本保持稳定。

2019年1-11月,国内信用债融资成本为5.46%,较上年同期下降约0.3个百分点,11月,国内信用债融资成本为5.53%,较10月提升0.5个百分点。2019年1-11月,海外债融资成本为8.33%,较上年同期上升0.94个百分点,11月,海外债融资成本为7.11%,较10月下降1.6个百分点。

据用益信托网统计,2019年1-11月,投向房地产领域的信托平均年收益率为8.21%,较上年同期增长0.2个百分点,11月,投向房地产领域的信托平均年收益率为7.91%,较10月下降0.15个百分点。在严监管的政策趋势下,信用评级较高的大型房企资金优势将更加明显,而部分中小型房企资金仍将承压。

收并购依然是房企扩大规模及拓展业务边界的重要手段之一。

2019年11月,融创中国以152.69亿元收购云南城投环球世纪、时代环球各51%股权,目标公司及其附属公司主要从事地产项目的开发运营,在成都、武汉、长沙、昆明等城市共开发18个目标项目,总建筑面积约为3071.6万平方米,可售建筑面积约为2771.6万平方米。

此次收购将进一步快速提升融创中国的业绩规模,同时为其拓展会展业务,增强企业综合竞争力提供助力。未来,伴随着房地产行业新常态的逐步调整,市场集中度仍将继续加速提升,竞争格局演变将为行业带来新的气象,让我们拭目以待!

(免责声明:本文为转载,对于本文内容我们致力于保护原作者版权,转载仅为更好地传播信息,别无他用。如涉及侵权,请尽快与我们联系删除,谢谢)